Menu

LÃI SUẤT CỐ ĐỊNH 9,5%/NĂM

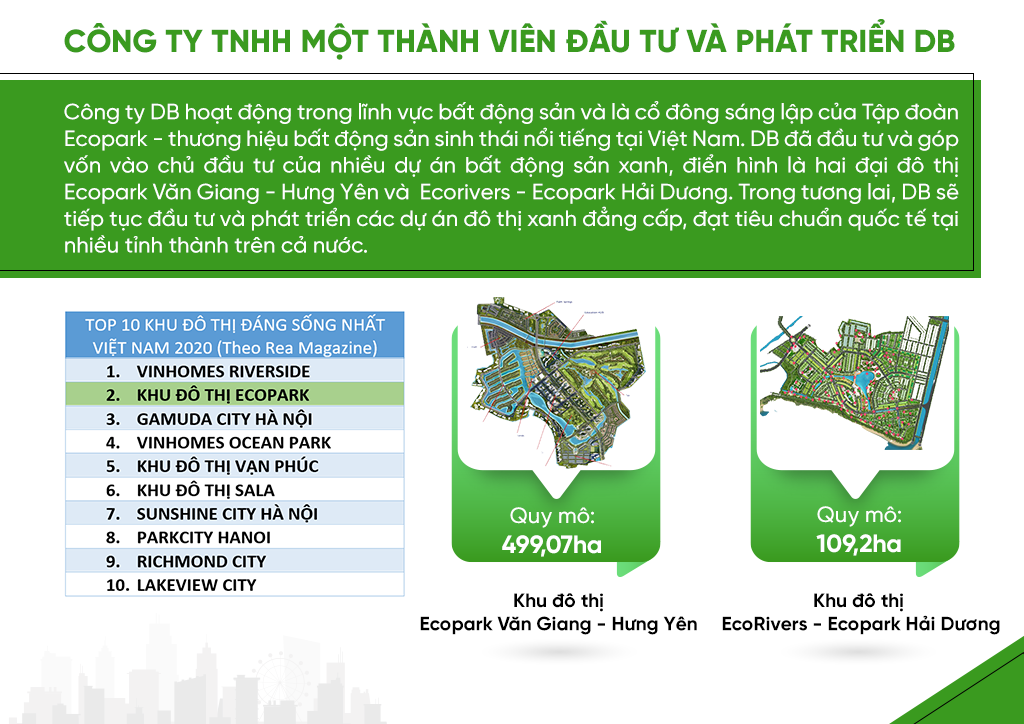

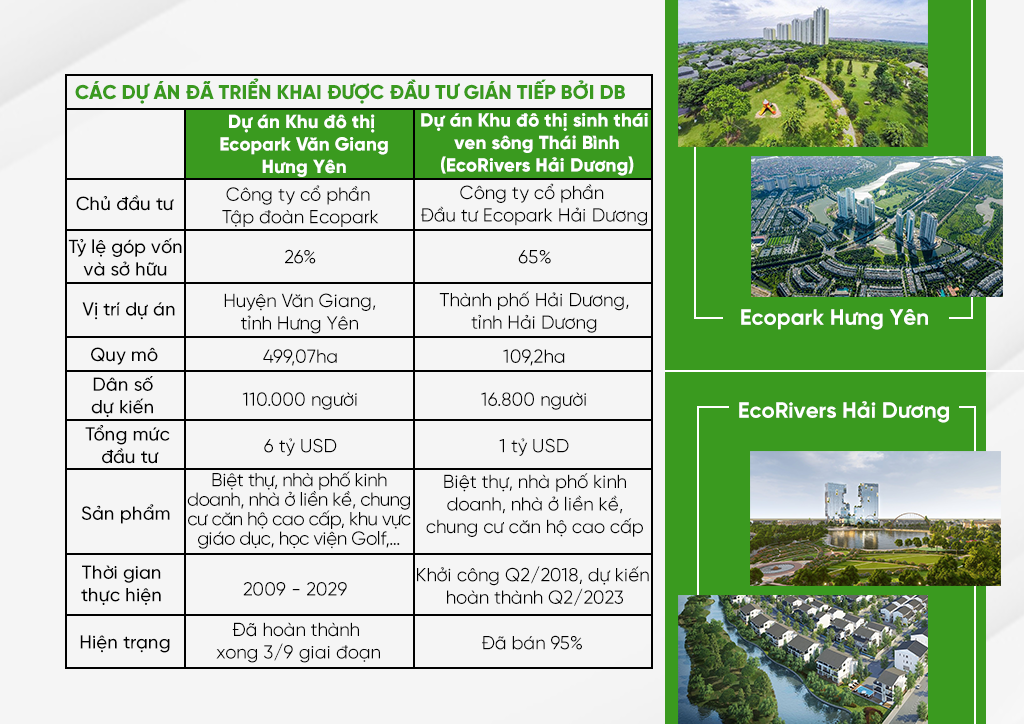

Công ty TNHH Một thành viên Đầu tư và Phát triển DB được thành lập năm 2016 với vốn điều lệ 250 tỷ đồng, lĩnh vực hoạt động chính là kinh doanh bất động sản. Công ty được coi là cổ đông sáng lập của Tập đoàn Ecopark, đóng góp rất lớn vào xu hướng phát triển bất động sản xanh và thân thiện với môi trường tại Việt Nam. DB đã đầu tư vào nhiều khu đô thị sinh thái nổi tiếng mang thương hiệu Ecopark, giáo dục cư dân hình thành lối sống xanh, biết trân trọng và bảo vệ những giá trị tốt đẹp mà thiên nhiên mang lại.

“Tôi thích bán một sản phẩm có thể không phải là tốt nhất nhưng mà là sản phẩm được nhiều người ưa thích nhất. Tôi thích làm một sản phẩm tôi thích và thị trường thích.”

“Tôi muốn phát triển những dự án lớn, do người Việt Nam làm, tạo công ăn việc làm và tạo được giá trị cho người Việt Nam.”

Ông Lương Xuân Hà – Chủ tịch kiêm Tổng giám đốc DB

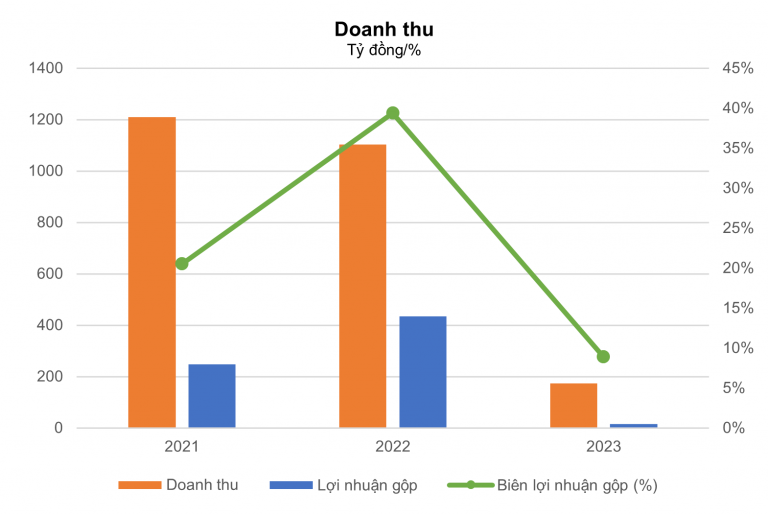

Kết quả kinh doanh

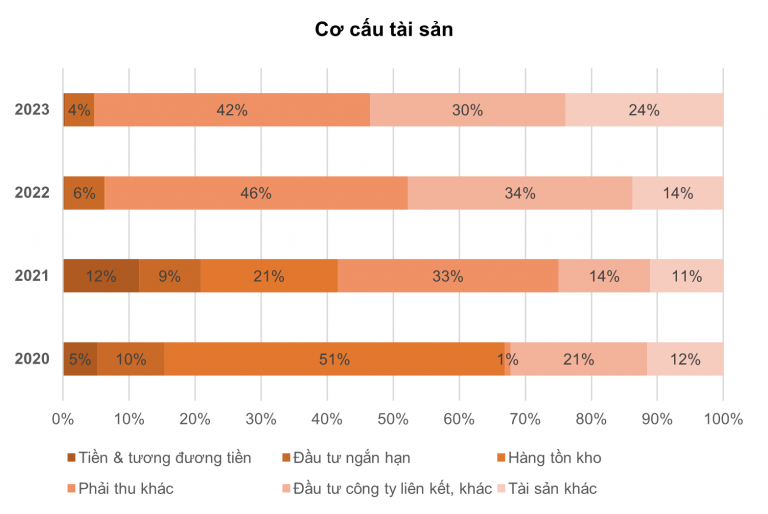

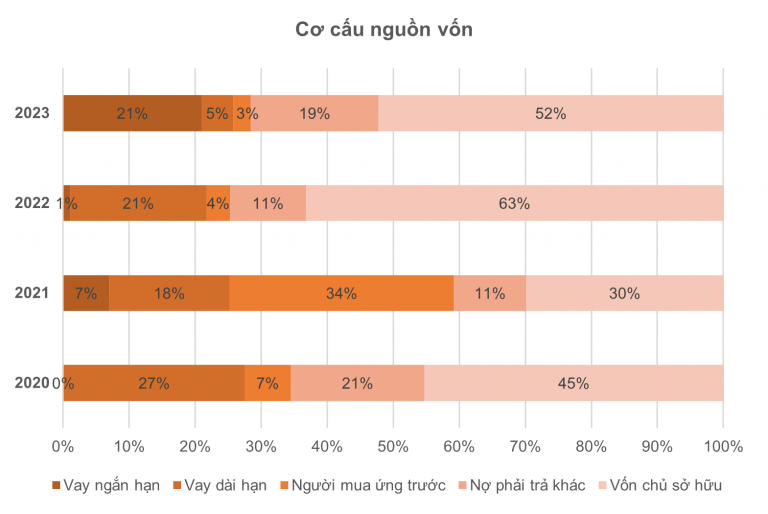

Cơ cấu tài sản và nguồn vốn

|

Mã trái phiếu |

DBICB2124001 |

|

Mã giao dịch |

DBI12101 |

|

Quy mô phát hành |

1.360 tỷ |

|

Ngày phát hành |

10/2021 |

|

Kỳ hạn |

3 năm |

|

Lãi suất coupon |

9,5% |

|

Kỳ trả lãi |

3 tháng/lần |

|

Mục đích phát hành |

Hợp tác kinh doanh để đầu tư vào dự án Khu đô thị và nhà ở xã hội tại xã Hưng Hòa, TP Vinh và khu mở rộng (“Dự Án”) do CTCP TCT hợp tác kinh tế Việt Lào làm chủ đầu tư (“CĐT/Việt Lào”); và/hoặc hợp tác kinh doanh để đầu tư vào các hoạt động kinh doanh hợp pháp khác |

|

Tài sản đảm bảo |

|

|

Cam kết bảo lãnh |

|

|

Giá trị tài sản bảo đảm |

1.377,8 tỷ đồng (TS3) (Theo kỳ định giá gần nhất) |

|

Tỷ lệ tài sản bảo đảm |

Giá trị TSBĐ tối thiểu bảo đảm giá trị lưu hành trái phiếu mọi thời điểm (hệ số để tính giá trị đảm bảo cho trái phiếu từ 50-100%) |

|

Đơn vị quản lý tài sản bảo đảm |

Ngân hàng TMCP Ngoại thương Việt Nam (Vietcombank) – Chi nhánh Hoàng Mai |

Để xem chi tiết hồ sơ phát hành trái phiếu, cùng các báo cáo trái phiếu định kỳ từ VNDIRECT, nhà đầu tư vui lòng truy cập bảng giá trái phiếu trên các nền tảng giao dịch của VNDIRECT, hoặc liên hệ nhân viên chăm sóc tài khoản để được hỗ trợ.

Sản phẩm này là loại trái phiếu nắm giữ đến đáo hạn. Việc bán trái phiếu trong thời gian nắm giữ phải căn cứ vào tình hình thị trường và nhu cầu của các bên chuyển nhượng.

|

Ngày 20/03/2024, khách hàng mua 1.000 mã trái phiếu VBOND DBI12101, khách hàng nắm giữ đến đáo hạn: |

|||

|

Mã trái phiếu |

DBI12101 |

||

|

Ngày mua |

20/03/2024 |

||

|

Giá mua (VND) |

101,585 |

||

|

Số lượng mua |

1,000 |

||

|

Phí giao dịch |

0.0054% |

||

|

Mệnh giá (VND) |

100,000 |

||

|

Lãi suất coupon |

9.50% |

||

|

Trả lãi coupon định kỳ |

3 tháng/lần |

||

|

Ngày phát hành |

26/10/2021 |

||

|

Ngày đáo hạn |

26/10/2024 |

||

|

Ngày |

Nội dung |

Biến động dòng tiền |

Lãi suất thực nhận |

|

20/03/2024 |

Tổng giá trị mua (VND) |

(101,590,486) |

8.39% |

|

26/04/2024 |

Tổ chức phát hành trả lãi coupon (VND) |

2,250,068 |

|

|

26/07/2024 |

Tổ chức phát hành trả lãi coupon (VND) |

2,250,068 |

|

|

28/10/2024 |

Tổ chức phát hành trả lãi coupon và gốc (VND) |

102,274,795 |

|

|

Dòng tiền thực nhận trong thời gian đầu tư (VND) |

106,774,931 |

||

Tình hình tài chính minh bạch, khả năng sinh lời và khả năng trả nợ thuộc top cao nhất ngành.

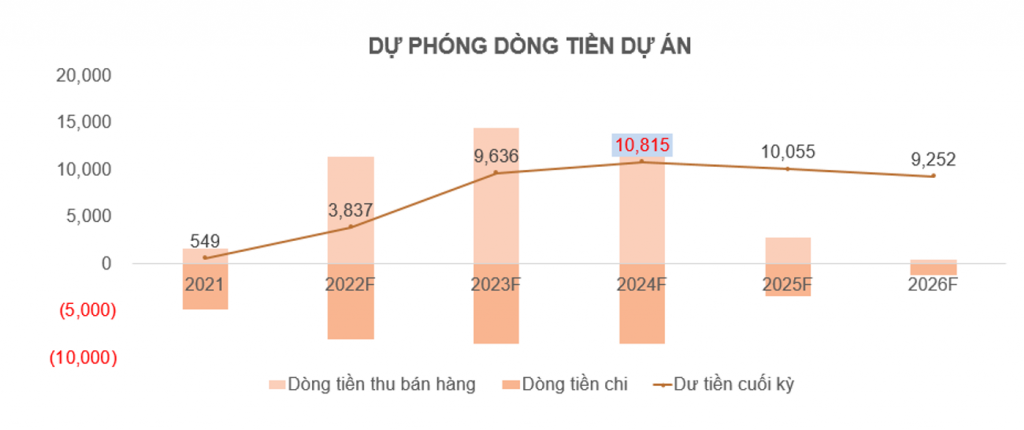

Dòng tiền dự án đáp ứng khả năng trả nợ gốc và lãi trái phiếu.

Lãi suất hấp dẫn cố định 9,5%/năm.

VNDIRECT cập nhật định kỳ thông tin trái phiếu.

– Quý khách hàng có thể dễ dàng thực hiện giao dịch mua/bán trái phiếu GOLDSUN hoàn toàn online tại BẢNG GIÁ TRÁI PHIẾU VBOND.

– Tổng đài hỗ trợ DLink: 1900545409 hoặc email: support@vndirect.com.vn.

Theo dự kiến, dòng tiền thu từ dự án đủ khả năng để giúp tổ chức phát hành trả nợ gốc, lãi trái phiếu.

Đây là trái phiếu không chuyển đổi, không kèm chứng quyền, có tài sản đảm bảo, không là nợ thứ cấp của TCPH. Nợ trái phiếu đứng ngang hàng với các khoản nợ khác của TCPH với các tổ chức, định chế tài chính, ngân hàng khác.

Quyền lợi của các trái chủ là như nhau đối với cùng loại trái phiếu.

Trong trường hợp công ty mất khả năng trả nợ, các bạn có thể tham khảo Khoản 1 Điều 54 Luật Phá Sản năm 2014 quy định về phân chia tài sản.

Rủi ro đến từ dòng tiền thu từ dự án Khu đô thị và nhà ở xã hội xã Hưng Hòa do những biến động bất lợi trên thị trường bất động sản khiến doanh thu, tốc độ bán hàng của dự án không được như dự kiến. So sánh với các doanh nghiệp bất động sản khác, rủi ro này của DB là khá thấp do sản phẩm bất động sản xanh của công ty có đặc trưng riêng và luôn thu hút sự chú ý của cả các nhà đầu tư lẫn người dân có nhu cầu ở thực. Bên cạnh đó, DB còn có dòng tiền dồi dào từ các nguồn khác như cổ tức của CTCP Tập đoàn Ecopark (dự kiến 300-500 tỷ/năm), doanh thu các dự án bất động sản (Ecorivers Hải Dương và một số dự án khác đang triển khai).

Các trái chủ có quyền triệu tập hội nghị Người sở hữu trái phiếu và đưa ra các nghị quyết yêu cầu đối với TCPH khi đạt tỷ lệ biểu quyết theo quy định.

Trong các trường hợp có vi phạm về thanh toán gốc, lãi trái phiếu dẫn tới việc xử lý tài sản bảo đảm, việc phân chia số tiền thu được từ việc xử lý Tài Sản Bảo Đảm được quy định như sau: